こんにちはイチワプロパティ編集部ジャックです。

本日は不動産投資で得られる節税効果についてお話します。

全3回に分けて詳しくご紹介します。

第1回目の今回は不動産投資が税金対策になるといわれている理由と税金対策の恩恵用を受けやすい人、税金対策の罠についてご紹介します。

【不動産投資が税金対策になる理由】

下記の2点をクリアすることで、どなたでも節税の恩恵を受けることが可能です。

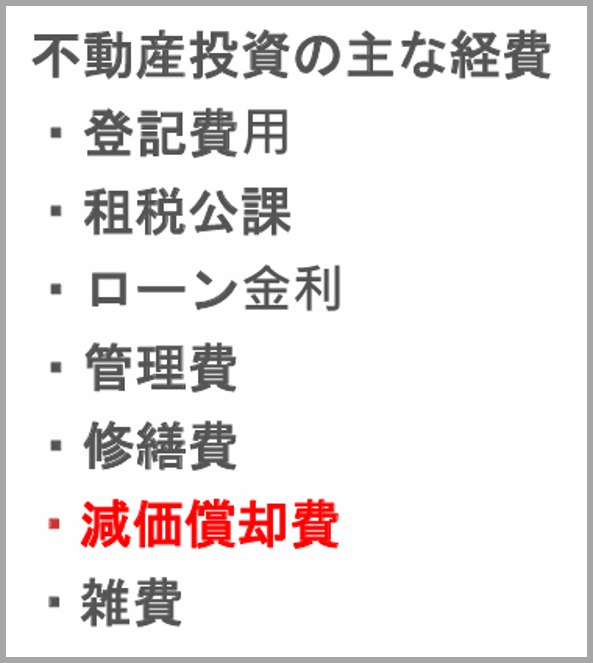

①確定申告をして不動産所得を赤字に(減価償却)

不動産投資を行った際に必要になった経費を計上することで、

帳簿上、不動産所得を赤字にすることができます。

減価償却とは、建物を買った際に一度に経費を計上せず、

税法で定められた償却期間に分けて経費を計上していくことです。

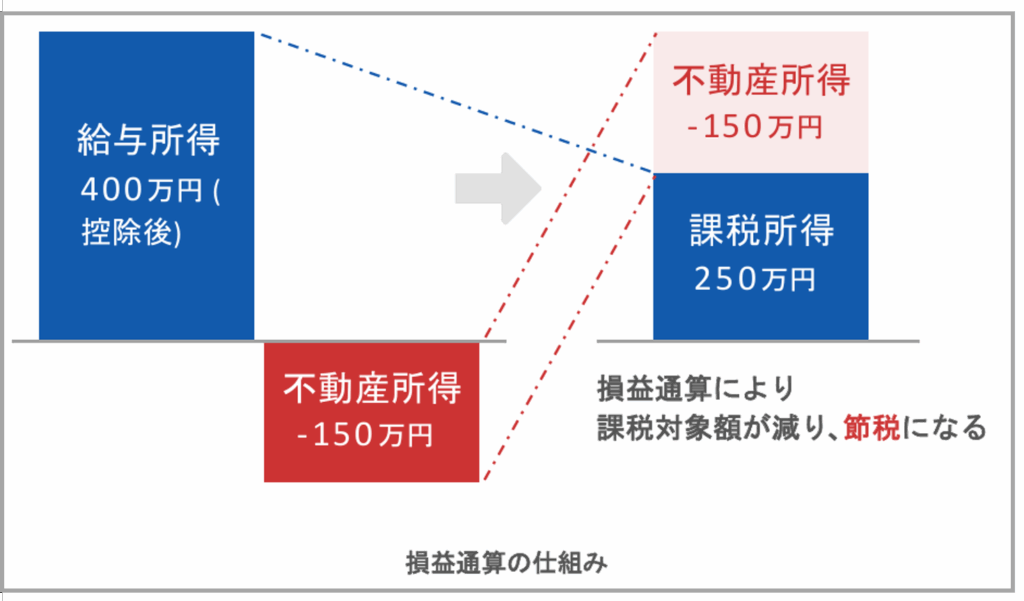

②給与所得と不動産所得を合算し課税所得を減額(損益通算)

不動産所得の損失(赤字)の金額があるときは、

他の黒字の所得金額から差し引くことができます。

これを損益通算と言います。

こうすることで、自分の課税所得を減額することが可能です。

【税金対策の恩恵を受けやすいケースとは?】

ではどのようにすれば、より税金対策の恩恵を大きくできるのでしょうか。

ポイント① 累計課税制度

| 年収 | 所得税額 | 住民税額 | 年収に占める所得税額と住民税額の割合 |

| 500万円 | 約19.2万円 | 約23.6万円 | 8.56% |

| 800万円 | 約50.1万円 | 約44.7万円 | 11.85% |

| 1000万円 | 約77.2万円 | 約61.3万円 | 13.85% |

| 1500万円 | 約192万円 | 約100万円 | 19.46% |

上記の図は、年収別に会社員(扶養なし)の

おおよその所得税と住民税の割合を示したものです。

図の通り、所得が高くになるにつれて、

年収に占める税額の割合が高くなっていることが分かります。

つまり、年収が高い程、課税所得を減らした際に受ける恩恵が大きいということです。

ポイント② 物件利回り

より大きな節税効果を求めるのであれば、

償却期間と不動産所得の赤字が大きくとれる物件を選ぶことです。

端的に言えば、利回りの良くない物件です。

区分マンションで言えば、新築・築浅の物件がこれに当たります。

逆に利回りが良すぎると節税効果がなくなり、課税対象になってしまうケースも考えられます。

【まとめ】

不動産投資における税金対策は、

所得と不動産収入の赤字分に左右されます。

利回りが高い物件より低い物件の方が節税効果は高いですが、

投資として考えたときに、節税にこだわりすぎるのは非効率です。

かといって、利回りが高いものだけを選んでしまうと、

課税対象になってしまうケースも考えられますし、

節税効果を受けるために無理な経費計上を行い、

税務署から通達が来てしまった、、

という事案も実際に起きているので、注意が必要です。

不動産投資の節税②、③をご覧になりたい方は下記ご確認ください。